David Tepper ziet gouden kans in dit AI-aandeel - verdubbeling op komst?

- Rens Boukema

- 2 jun 2025

- 5 minuten om te lezen

In het kort:

Dit aandeel, met een marktwaarde van $1,6 biljoen, wordt door topinvesteerder David Tepper als kanshebber gezien in de AI-markt.

Het bedrijf zet groots in op AI met vijf groeipijlers: advertenties, gebruikersengagement, messaging, AI-assistenten en AI-devices.

Ondanks hoge investeringen en macro-economische risico’s, blijft het aandeel volgens hem aantrekkelijk gewaardeerd.

Meta kan de volgende techgigant worden met een beurswaarde van $3 biljoen – als het aan David Tepper ligt tenminste. Terwijl andere beleggers zich verdringen rond gevestigde AI-reuzen als Nvidia, Amazon en Microsoft, maakt de hedgefondslegende Tepper een opvallende draai: hij verkoopt namen Amazon, Microsoft en Nvidia en eerder al Palantir, en vergroot juist zijn positie in Meta Platforms. Met jaarlijkse groei van 13–15% over vijf jaar (2025–2030) is $3 biljoen haalbaar — mits Meta zijn AI-visie omzet in harde dollars.

Waarom denkt David Tepper dat dit bedrijd dat kan? Omdat Meta – moederbedrijf van Facebook, Instagram en WhatsApp – zich razendsnel ontwikkelt van advertentiegigant tot AI-ecosysteem. Met een groeiende gebruikersbasis van 3,4 miljard mensen en miljardeninvesteringen in kunstmatige intelligentie, is het bedrijf bezig aan een stille maar indrukwekkende transformatie. Wie nu nog denkt dat Meta slechts een socialmediaplatform is, heeft de kern van de techstrijd in dit decennium waarschijnlijk gemist...

Het huidige portfolio van David Tepper (Q1 2025):

De Amerikaanse miljardair en hedgefondsmanager David Tepper heeft in het eerste kwartaal van 2025 zijn belang in Meta dus flink vergroot. Tegelijkertijd deed hij posities van de hand in zwaargewichten als Amazon, Microsoft en Nvidia.

Meta is samen met Amazon en Alphabet leidendt in de advertentie-markt:

Tepper staat bekend om zijn scherpe timing en solide rendementen. De logische vraag: waarom kiest hij op dit moment juist voor Meta? En belangrijker: rechtvaardigen de cijfers een koers van $3 biljoen binnen vijf jaar?

De cijfers: wat is er al gebeurd?

Meta’s beurswaarde per 30 mei 2025 bedraagt $1,6 biljoen. De koers sloot op $648,23 na een bescheiden stijging van 0,49%. Wie rekent, ziet dat Meta een jaarlijkse groei van 13,4% nodig heeft om in 2030 de grens van $3 biljoen te halen. Dat is fors hoger dan het historisch gemiddelde van de S&P 500 (8-10%).

Maar er zijn tekenen dat Meta structureel sneller groeit dan de markt. Een overzicht van de kerncijfers sinds begin 2024:

Periode | Omzet (miljoen $) | Operationele Winst | Vrije Kasstroom | Capex + leases | Reality Labs verlies |

1Q24 | 36.455 | 13.818 | 12.531 | -6.715 | -3.846 |

2Q24 | 39.071 | 14.847 | 10.898 | -8.472 | -4.488 |

3Q24 | 40.589 | 17.350 | 15.522 | -9.202 | -4.428 |

4Q24 | 48.385 | 23.365 | 13.152 | -14.836 | -4.967 |

1Q25 | 42.314 | 17.555 | 10.334 | -13.692 | -4.210 |

TTM omzet komt daarmee uit op $170,4 miljard, met een operationele winst van $73,1 miljard. De marge op de “Family of Apps” (exclusief Reality Labs) ligt inmiddels ruim boven de 50%, een flinke stijging t.o.v. eind 2022:

AI als motor: 5 groeipijlers

De reden dat beleggers als Tepper hun vizier op Meta richten, is simpel: AI. En Meta beperkt zich daarbij niet tot AI als hulpmiddel, maar integreert het fundamenteel in de kern van het bedrijf.

1. AI-gedreven advertenties

Meta haalt meer dan 95% van zijn omzet uit advertenties. Dankzij AI-algoritmes zijn deze nu sterker gepersonaliseerd, goedkoper te produceren (via AI-creatie tools), en beter meetbaar. CEO Zuckerberg stelt:

“We zijn beter in het vinden van de juiste doelgroep dan adverteerders zelf.”

Meta Platforms werkt achter de schermen nu zelfs aan een systeem waarmee adverteerders vanaf eind 2026 volledig geautomatiseerde campagnes kunnen draaien, zonder menselijke tussenkomst. Dat meldt The Wall Street Journal vandaagt op basis van ingewijden bij het bedrijf. Waar Meta’s huidige AI-tools al in staat zijn om variaties op bestaande advertenties te genereren, gaat het nieuwe systeem een stap verder: merken leveren een afbeelding van een product aan, plus een budgetdoelstelling, en de AI doet de rest – van het creëren van beeld en video tot tekst en doelgroepselectie op Facebook en Instagram.

Op termijn zal AI ook realtime gepersonaliseerde advertenties tonen, aangepast op factoren zoals locatie. Een gebruiker in een sneeuwgebied krijgt bijvoorbeeld een SUV te zien die een besneeuwde heuvel oprijdt, terwijl diezelfde auto in een stadsgebied wordt afgebeeld op een drukke boulevard.

Hoewel sommige grote merken waarschijnlijk in eerste instantie zullen aarzelen om zoveel controle uit handen te geven aan Meta — mede vanwege zorgen over consistentie en visuele kwaliteit — zet het bedrijf onverminderd door. De ontwikkeling vereist aanzienlijke rekenkracht en het bouwen van merk-specifieke AI-modellen, waarmee Meta ook zijn technologische voorsprong op concurrenten als Google verder probeert uit te bouwen.

Resultaat: meer adverteerders, hogere conversieratio’s, en een stijgende omzet.

2. Gebruikersengagement

De impact van AI op gebruiksduur is direct zichtbaar:

Facebook: +7%

Instagram: +6%

Threads: +35%(nu >350 miljoen maandelijkse actieve gebruikers)

Meer tijd = meer advertentie-impressies = meer omzet.

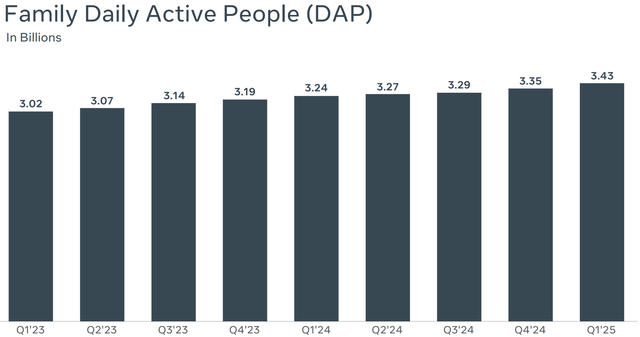

Het totale aantal gebruikers is kortgeleden de 3,4 miljard gepasseerd:

3. Business messaging via WhatsApp

Meta zet WhatsApp in als zakelijk platform. In markten als Thailand en Vietnam zijn de inkomsten via business messaging disproportioneel hoog. Zuckerberg voorspelt:

“WhatsApp zal binnen 2 tot 3 jaar iMessage in de VS inhalen.”

Een enorm groeipotentieel, vooral buiten de traditionele advertentie-inkomsten.

4. Meta AI en Llama

Meta stelt zijn LLM (Llama) gratis beschikbaar. Waarom? Om ontwikkelaars aan te trekken en een dominante standaard te worden in AI-assistenten. Meta AI is inmiddels geïntegreerd in al haar platformen en fungeert als chatbot, persoonlijke assistent en ‘digitale gids’.

Hoewel dit nog weinig directe omzet oplevert, is het strategisch enorm waardevol.

5. AI-devices: brillen als smartphones

Met de slimme bril (Ray-Ban Meta) zet Meta in op de volgende device-revolutie. Zuckerberg:

“Brillen worden de nieuwe smartphones. AI-devices zijn de toekomst.”

Met meer dan 1 miljard brildragers wereldwijd en stevige capex-budgetten is Meta een serieuze kanshebber in deze markt.

Voor nu blijft het nog een flinke kostenpost, zoals we ook in Q1 weer zagen:

Maar, is de waardering nog aantrekkelijk?

De forward P/E van Meta staat op 25,2, tegenover een sectorgemiddelde van 18,9. Een premie, maar niet buitensporig gezien de groeivooruitzichten. Het aandeel is dus niet spotgoedkoop, maar ook niet overgewaardeerd als we kijken naar de sterke resultaten en de vele kansen die er liggen binnen AI.

Een belangrijke kanttekening is Reality Labs: zonder dit verlieslatende segment zou de winst met $18 miljard hoger liggen. Toch is er vertrouwen dat Meta dit onder controle kan krijgen — en hier op termijn een succesvolle business van kan maken.

Meta’s potentie, naar mogelijk 3 miljard over 5+ jaar is reëel, maar vraagt om consistentie. De benodigde 13,4% jaarlijkse waardestijging is stevig, maar haalbaar als:

AI-initiatieven zich blijven vertalen naar omzetgroei,

Reality Labs onder controle komt,

Macro-economische tegenwind (zoals mogelijke recessie door Trump’s beleid) beperkt blijft.

David Tepper's positionering is veelzeggend. Als een van de meest kritische hedgefondsbeheerders vergroot hij zijn exposure naar Meta, niet Nvidia, Microsoft of Amazon. Dat is geen toeval. Voor lange termijn beleggers is Meta een interessant aandeel om in de gaten te houden. Niet ondanks de risico’s, maar dankzij de schaal, innovatiekracht en AI-momentum.

Opmerkingen