Dit is waarom CrowdStrike daalt ondanks record-kwartaal

- Rens Boukema

- 27 nov 2024

- 5 minuten om te lezen

In het kort:

CrowdStrike bereikt mijlpaal: Het bedrijf rapporteert voor het eerst meer dan $1 miljard aan kwartaalomzet in Q3 FY2025, met een indrukwekkende groeisnelheid ondanks uitdagingen.

Hoge waardering: Het aandeel wordt verhandeld tegen een forse waardering, wat veel vertrouwen in toekomstige groei maar daardoor ook een foutloze uitvoering vereist.

Risico's en kansen: Hoewel de fundamenten sterk zijn, kunnen druk op marges, gevolgen van de storing en de huidige hoge waardering de groeiverwachtingen temperen.

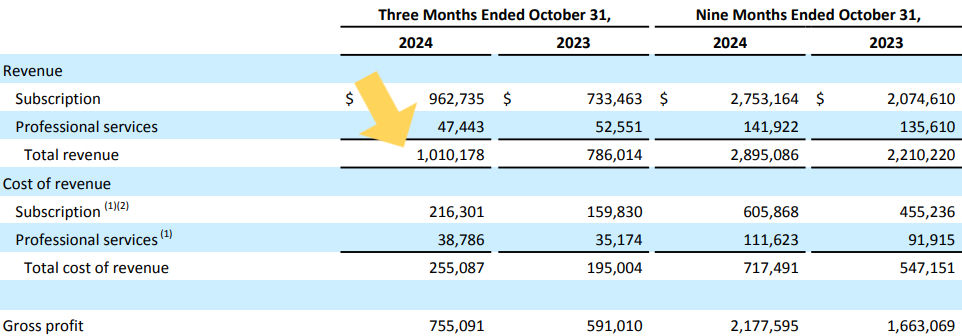

CrowdStrike (NASDAQ: CRWD) presenteerde sterke financiële resultaten voor het derde kwartaal van FY2025, met zowel omzet als winst boven de verwachtingen van analisten. De totale omzet steeg met 29% naar $1,01 miljard, en de aangepaste winst per aandeel klom met 13% naar $0,93. Toch viel de reactie van beleggers tegen met een daling van 5%. De reden voor de koersdaling ligt in de teleurstellende vooruitzichten voor het vierde kwartaal.

De resultaten van Q3 2024:

Bron: Crowdstrike IR

De belangrijkste zorgen voor dit kwartaal, waarom de koers dan ook daalt na deze cijfers, liggen bij de impact van de wereldwijde IT-storing in juli en de schijnbaar teleurstellende vooruitzichten voor de netto jaarlijkse terugkerende omzet (ARR), een cruciale maatstaf voor abonnementsbedrijven. De winstprognose voor Q4 ($0,84-$0,86 per aandeel) was lager dan de verwachtingen van analisten ($0,87). Dit voedt het idee dat CrowdStrike ondanks sterke omzetgroei moeite heeft om marges te herstellen. De markt vreest verdere margedruk, mede door hogere kosten en de impact van de storing. Geen grote schokken voor de cijfers dus, maar de daling van het aandeel vandaag laat de gevoeligheid van Crowdstrike zien, door de hoge waardering waar elk foutje afgestraft wordt. Over dit laatste wil ik het ook nog graag met je over hebben.

De kosten van de IT storing op 19 juli hebben zelfs een eigen plek in de kwartaalcijfers, wat maar weer de grootte aangeeft van dit incident Q3 en Q1-Q3 2024:

Bron: Crowdstrike IR

CrowdStrike overtrof met deze resultaten de schattingen van analisten, die een omzet van $983 miljoen en een aangepaste winst van $0,81 per aandeel hadden verwacht. De daadwerkelijke omzet kwam uit op $1,01 miljard, en de winst per aandeel bedroeg $0,93. Dit toont de veerkracht van het bedrijf, ondanks uitdagingen door de storing en de daaropvolgende effecten op klantrelaties. Een belangrijk aandachtspunt voor Wall Street blijft de jaarlijkse terugkerende omzet (ARR), die in Q3 met 27% steeg naar $4,02 miljard.

Hoewel dit net boven de verwachtingen van analisten lag ($4,01 miljard), viel de groei in nieuwe ARR toch tegen voor beleggers, deels door vertraagde contractondertekeningen en verwachte kortingen in de toekomst bij contractverlengingen als gevolg van de storing. Volgens William Blair-analist Jonathan Ho zorgde een specifieke contractoverdracht met Carahsoft voor een negatieve impact van $26 miljoen op de nieuwe ARR.

De vooruitzichten voor het vierde kwartaal zijn voorzichtig en weerspiegelen de aanhoudende onzekerheid rond ARR-groei waar beleggers bang voor zijn. CrowdStrike verwacht dat de storing in juli ook in Q4 een impact zal hebben van ongeveer $30 miljoen op nieuwe ARR. Dit komt door langere verkoopcycli, strengere evaluaties door klanten en een lagere upsell-activiteit. Bovendien blijven budgetfluctuaties en het tempo van module-adoptie door klanten moeilijk te voorspellen.

Analisten en beleggers zijn enthousiast over de vooruitzichten, maar de hoge waardering van het aandeel roept vragen op over het risico-rendementsprofiel, iets wat beleggers zich overigens ook lijken te realiseren met een 5% daling in de aandelen als gevolg vandaag:

Bron: CNBC

CrowdStrike rapporteerde een omzet van $1,03 miljard in Q3, een nieuwe mijlpaal. Dit resultaat werd gedreven door sterke adoptie van het Falcon-platform, met name via modules zoals Cloud, Identity, Logscale, en de veelbelovende Charlotte AI. Volgens analisten van Wedbush, onder leiding van Daniel Ives, is de kracht van CrowdStrike te danken aan de brede acceptatie van deze oplossingen. Maar liefst 66% van de klanten gebruikt nu vijf of meer modules van het Falcon-platform, een stijging ten opzichte van 60% vorig jaar.

Ook Falcon Flex, dat minder dan een jaar geleden werd gelanceerd, draagt aanzienlijk bij aan de omzetgroei. De totale contractwaarde (Total Contract Value, TCV) van Falcon Flex verdubbelde op kwartaalbasis van $700 miljoen naar $1,3 miljard, wat wijst op toenemende klantvertrouwen en strategische samenwerking.

Een belangrijk aandachtspunt in de financiële resultaten van CrowdStrike is de daling van de vrije kasstroommarge (Free Cash Flow Margin). In het derde kwartaal van FY2024 bedroeg deze marge nog 30%, maar in Q3 FY 2025 is dit gedaald naar 23%. Deze neerwaartse trend, zichtbaar in zowel de kwartaalresultaten als de cumulatieve resultaten voor het jaar tot nu toe (YTD), wijst op een significante stijging in uitgaven, ondanks de sterke omzetgroei.

Bron: Seeking Alpha

Het management verhoogde de jaarprognose voor FY2025 en verwacht nu een omzet van $4,2 miljard tot $4,25 miljard, wat wijst op een groei van circa 35%. Voor FY2026 voorspelt CrowdStrike een omzetgroei van 28%-30%, wat boven de eerdere analistenverwachtingen ligt. In mijn ogen lijkt er dus weinig aan de hand met de operaties van het bedrijf zelf, en lijken ze geen echt grote verliezen te verwachten door de storing in juli.

Het gemiddelde koersdoel van Crowdstrike:

Bron: CNBC

Enkele bekende analisten hebben hun koersdoelen voor CrowdStrike naar boven bijgesteld: na deze cijfers

Wedbush verhoogde zijn koersdoel naar $390.

Needham kwam met een koersdoel van $420, en noemde Falcon Flex een katalysator voor strategische klantrelaties.

KeyBanc handhaafde een koersdoel van $395, met als onderbouwing de leidende rol van CrowdStrike in de consolidatie van cybersecurity-uitgaven.

De waardering van CrowdStrike is echter wel vrij fors en verdient een kritische blik. Het aandeel wordt momenteel verhandeld tegen een forward free cashflow multiple van 57x. Bij dit soort groeibedrijven is het gebruik van de koers-winstverhouding (Price-to-Earnings, P/E) minder relevant. De reden hiervoor is dat CrowdStrike, zoals veel technologiebedrijven, fors investeert in groei, wat leidt tot relatief lage netto-inkomsten.

Deze investeringen, bijvoorbeeld in onderzoek en ontwikkeling, drukken de winstgevendheid op korte termijn, waardoor de P/E-verhouding een vertekend beeld geeft van de werkelijke waardering.

In plaats daarvan biedt de koers-omzetverhouding (Price-to-Sales, P/S) een beter inzicht. CrowdStrike wordt momenteel verhandeld tegen een P/S-ratio van circa 21, wat hoog is in vergelijking met veel andere bedrijven in de sector.

Als voorbeeld en vergelijking: Palo Alto Networks (PANW) en Fortinet (FTNT) hebben een P/S-ratio van respectievelijk 12 en 10. De hogere P/S van CrowdStrike weerspiegelt het vertrouwen van beleggers in de sterke groei en het premiumkarakter van het Falcon-platform, maar het verhoogt ook de kwetsbaarheid bij eventuele tegenvallers.

Hoewel CrowdStrike sterke fundamenten heeft, zijn er risico’s die de groei kunnen temperen:

Druk op marges: De non-GAAP operationele marge daalde van 25% naar 19% op jaarbasis in Q3 FY2025. Dit wijst op stijgende kosten, ondanks de groei in omzet.

Effecten van de IT-storing: Hoewel de directe impact beperkt lijkt, kan de storing van juli op de middenlange termijn nog wel zorgen voor klantverlies bij contractverlengingen.

Hoge waardering: De premium waardering vereist foutloze uitvoering en voortdurende groei. Elke tegenvaller kan leiden tot forse correcties in de aandelenkoers.

De verwachting voor Q4 en heel fiscaal 2025:

Bron: Crowdstrike IR

CrowdStrike heeft wederom bewezen dat het een topbedrijf en leider is in de cybersecurity-sector. Het Falcon-platform blijft klanten aantrekken en uitbreiden, wat blijkt uit de recordomzet en het hoge retentiepercentage. Analisten blijven optimistisch en zien verdere groei, maar de waardering van het aandeel is hoog en maakt instappen vrij risicovol, ondanks dat de groeikansen op de langere termijn nog steeds groot zijn.

CrowdStrike heeft dus opzichzelf staand bewezen nog steeds een solide investering te zijn, mits het management de groei kan blijven realiseren en marges verbetert. Voor potentiële beleggers is voorzichtigheid echter zeker geboden. De koers weerspiegelt hoge verwachtingen, en tegenvallers kunnen zwaar wegen. Doe altijd ook onderzoek naar concurrenten zoals SentinelOne, die wellicht een betere balans bieden tussen groei en waardering.

CrowdStrike blijft dus een dominante en leidende speler in de cybersecurity, maar het is de vraag of het huidige risico-rendement aantrekkelijk genoeg is om nieuwe kapitaalinjecties te rechtvaardigen, dit gaan we komende kwartalen zien.

Opmerkingen