Twee groeiaandelen voor de komende jaren

- Michiel V

- 4 jul 2024

- 5 minuten om te lezen

We hebben het in dit artikel over Amazon en Meta (Facebook). Zelfs nu deze twee big-tech bedrijven nieuwe hoogtes bereiken op de beurs, zijn er nog steeds goede redenen waarom deze aandelen het overwegen waard zijn voor de lange termijn. Laten we daarom eens wat dieper in deze bedrijven duiken.

Aandeel 1 Amazon:

Amazon staat bekend als een van de machtigste en veelzijdigste technologiebedrijven ter wereld. De onderneming is niet alleen dominant in de e-commerce sector, maar heeft ook een onmiskenbare voetafdruk in de cloud computing industrie via Amazon Web Services (AWS). Met een indrukwekkende marktkapitalisatie van $1,93 biljoen en veel goede vooruitzichten, is het duidelijk waarom Amazon beschouwd door veel analisten wordt als een sterke investering.

De clouddivisie van Amazon, AWS, speelt een cruciale rol in het succes van het bedrijf. Ondanks dat deze divisie slechts 15% van de jaarlijkse omzet van $580 miljard voor zijn rekening neemt, draagt het bij aan maar liefst 55% van het totale operationele inkomen van Amazon. Deze winstgevende sector groeide bovendien met 17% op jaarbasis in het eerste kwartaal van 2024, wat de solide positie en het voortdurende succes van AWS onderstreept.

Buiten AWS genereert Amazon ook veel omzet uit e-commerce en het verkopen van advertenties. Het advertentie-segment wordt steeds meer gezien als een belangrijke groeimotor voor het bedrijf. In het eerste kwartaal van 2024 heeft deze sector alleen al $11,8 miljard opgebracht, een groei van ruim 24% op jaarbasis, met nog veel ruimte voor verdere groei.

Amazon heeft zich daarnaast enorm goed gepositioneerd om te gaan profiteren van AI. Door zelf AI-chips te ontwikkelen en door samen te werken met Nvidia voor de bouw van geavanceerde datacenters, biedt AWS krachtige computing mogelijkheden die essentieel zijn voor het draaien van grote taalmodellen (LLMs) en andere AI-afhankelijke toepassingen. Dit stelt AWS in staat om competitief te blijven met andere grote spelers zoals Microsoft Azure en Google Cloud, die ook sterk inzetten op AI.

Amazon heeft verder niet alleen geïnvesteerd in de hardware voor AI, maar ook in de ontwikkeling van eigen AI-technologieën. Amazon’s machine learning platformen zoals Amazon SageMaker stellen ontwikkelaars in staat om snel AI-modellen te bouwen, trainen en implementeren. Dit verlaagt de drempel voor bedrijven om AI te gebruiken, wat de adoptie van AWS-diensten verhoogt. Het is daarom niet gek dat veel analisten nog een forse groei verwachten voor AWS de komende jaren.

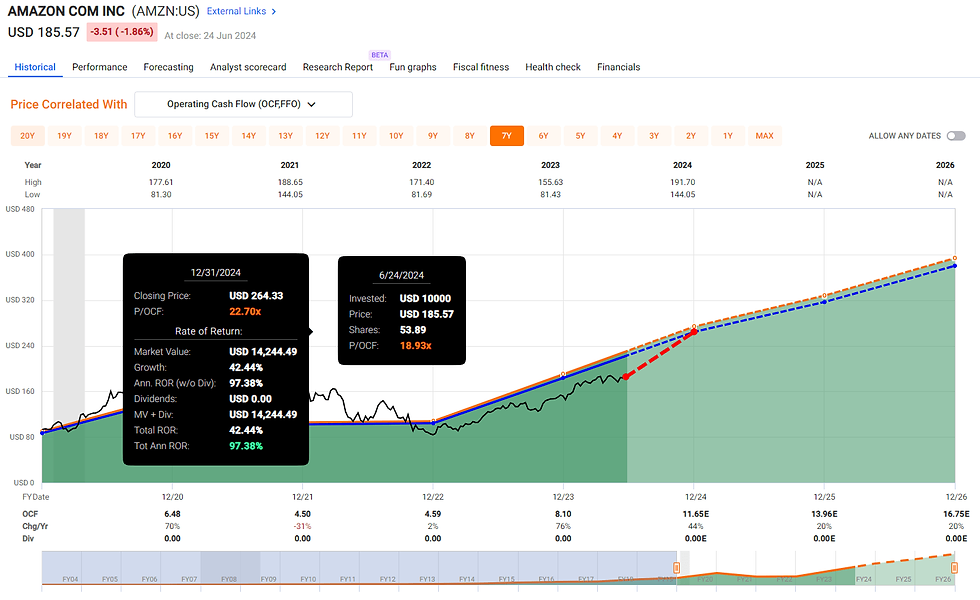

Als we gaan kijken naar de waardering van Amazon, kunnen we het beste kijken naar de Price-to-operational-cashflow (P/OCF) in plaats van de P/E-ratio, omdat dit een beter beeld geeft van het vermogen van Amazon om cash te genereren. Aangezien Amazon nog steeds een groot deel van de winst herinvesteert, geeft de PE-ratio een te laag beeld. Amazon wordt momenteel gewaardeerd tegen ongeveer 19 keer de operationele kasstroom (P/OCF), wat aanzienlijk lager is dan het 15-jarige gemiddelde van 25 keer. Met verwachtingen van analisten dat de operationele kasstroom de komende drie jaar met 30% tot 44% zal groeien, ziet de toekomst er zeer waarschijnlijk positief uit voor Amazon.

Aandeel 2: Meta Platforms

Meta, beter bekend als het moederbedrijf van Facebook, Instagram en WhatsApp, heeft zich ontwikkeld tot een van de meest aantrekkelijke platforms voor adverteerders wereldwijd. Met een dagelijks gebruikersbestand van ruim 3,98 miljard mensen, wat ongeveer de helft van de wereldbevolking omvat, genereert Meta een ongeëvenaarde hoeveelheid data. Deze data is van onschatbare waarde voor adverteerders die hun doelgroepen gerichter willen bereiken.

Door zijn unieke positie en bijna monopolistische status op de markt, die mogelijk nog eens extra wordt versterkt door een eventueel verbod op TikTok, hebben veel bedrijven vandaag de dag de apps van Meta gekozen als hun primaire advertentieplatform. Dit heeft ertoe geleid dat de advertentie-inkomsten per gebruiker van Meta alsmaar blijven groeien.

Daarnaast is ook Meta zich aan het positioneren om te gaan profiteren van de groei in AI. Een van de primaire manieren waarop Meta AI gebruikt, is voor het verfijnen van advertentietargeting. Met de enorme hoeveelheid gebruikersgegevens die het verzamelt, kan Meta AI-algoritmes trainen om patronen te herkennen en zo advertenties nauwkeuriger aan gebruikers te tonen. Dit verhoogt niet alleen de effectiviteit van de advertenties, maar verbetert ook de gebruikerservaring door relevantere advertenties aan te bieden. Dit leidt weer tot hogere inkomsten per gebruiker.

Daarnaast zet Meta AI in om de moderatie (controle) te verbeteren. Het bedrijf gebruikt geavanceerde machine learning-modellen om schadelijke of ongepaste content te detecteren en te verwijderen. Deze systemen zijn in staat om razendsnel grote hoeveelheden data te analyseren, wat essentieel is gezien de schaal waarop Meta opereert. Dit helpt niet alleen bij het handhaven van een veiliger platform voor gebruikers, maar beschermt ook het merk Meta tegen de kritiek dat het niet genoeg doet om misinformatie en haatzaaiende uitlatingen te bestrijden.

AI speelt ook een cruciale rol in het personaliseren van de gebruikerservaring. Algoritmes kunnen gebruikersvoorkeuren leren en content aanbevelen die waarschijnlijk van interesse is, van nieuwsfeeds tot video-aanbevelingen. Dit niet alleen houdt gebruikers langer op het platform, maar verhoogt ook de kansen dat ze interactie hebben met advertenties, wat opnieuw bijdraagt aan de omzet.

Verder experimenteert Meta met AI in zijn nieuwe inzet op de metaverse. Door AI te gebruiken, kan Meta realistischere en interactievere digitale omgevingen creëren waar gebruikers kunnen communiceren. Dit omvat het ontwikkelen van avatars die natuurlijker bewegen en reageren, wat de gebruikerservaring verbetert en de betrokkenheid verhoogt. Dit kan op hele lange termijn zelfs een nieuwe inkomstenbron voor Meta worden.

Als we gaan kijken naar de waardering van Meta, dan zien we dat het aandeel momenteel tegen een PE-ratio van ongeveer 29 wordt verhandeld. Sinds de beursgang van Meta Platforms is het aandeel gemiddeld verhandeld tegen 32 keer de winst, met een gemiddelde jaarlijkse groei van de winst per aandeel van 32%. Hoewel het aandeel momenteel onder deze historische gemiddelde waardering wordt verhandeld, wordt verwacht dat de groei ook wat zal vertragen naar ongeveer 22% per jaar. Op basis van deze vertraging in de groei, is het aannemelijk om te verwachten dat de waardering van Meta de komende jaren ook wat zal normaliseren naar ongeveer 25 keer de winst. Dit biedt echter nog steeds een aantrekkelijk potentieel voor beleggers om een jaarlijks rendement van ongeveer 15% te realiseren, zoals aangegeven in de grafiek hieronder.

Amazon en Meta blijven kortom vooroplopen in de tech-sector met veel groei die ook nog eens kan worden door de recente ontwikkelingen en investeringen in kunstmatige intelligentie. Beide bedrijven benutten hun sterke marktposities om nieuwe groeimogelijkheden te creëren, met Amazon die fors investeert in AI-integraties binnen zijn cloud- en e-commerce operaties, en Meta die AI gebruikt om advertentietargeting en platformveiligheid te verbeteren. Dit maakt Amazon en Meta potentieel interessante beleggingen voor beleggers die zich richten op groei en indirecte blootstelling aan AI willen.

Opmerkingen