Wat zijn (staats) obligaties & hoe kun je erin beleggen?

- Redactie

- 12 mrt 2023

- 9 minuten om te lezen

Bijgewerkt op: 26 mrt 2023

Volgende vragen worden beantwoord in dit artikel!

Wat zijn staatsobligaties?

Hoe werkt een staatsobligaties?

Wat zijn de risico's?

Welke soorten staatsobligaties zijn er?

Wat beïnvloedt de koers van staatsobligaties?

Hoe kun je staatsobligaties kopen?

Wat zijn staatsobligaties?

Staatsobligaties zijn net als aandelen verhandelbaar op de beurs en een makkelijke manier waarmee beleggers geld aan de overheid lenen tegen een vastgesteld rentepercentage. Een asset voor jou dus en een liability voor de overheid, want die moet jou nu rente betalen en je geld terug betalen. De overheid gebruikt het geld dat zij ophaalt via de uitgifte van staatsobligaties om nieuwe projecten te financieren, zoals het bouwen van infrastructuur of het investeren in onderwijs of weggooien aan het STAP budget. Beleggers kunnen in staatsobligaties investeren om een passief inkomen te verdienen in de vorm van rente op de lening. Rentenieren wordt dat genoemd.

In de Verenigde Staten worden door de overheid uitgegeven obligaties (ook weleens schuldpapier genoemd) aangeduid als 'Treasuries', terwijl ze in het Verenigd Koninkrijk bekend staan als 'gilts'. Hoewel elke vorm van belegging risico's met zich meebrengt, worden beleggingen in staatsobligaties van landen met stabiele economieën beschouwd als relatief veilig omdat je pas in problemen verkeert als het land failliet gaat. Dit gebeurt natuurlijk weleens. Maar niet zo vaak. Je kan je dus indenken dat een land met een groter kans op faillissement zoals Griekenland, een stuk minder aantrekkelijk is voor beleggers.

Hoe werken staatsobligaties dan?

Wanneer je een staatsobligatie aanschaft, leent je de overheid een vastgesteld bedrag voor een afgesproken periode. In ruil ontvang je periodiek een vastgestelde rente, oftewel de coupon, van de overheid. Hierdoor zijn obligaties een vastrentende belegging. Het heet een coupon officieel omdat je vroeger letterlijk een coupon in je handen kreeg zoals hieronder.

Op de vervaldatum van de obligatie.. de laatste dag dus. Ontvang je, je inleg terug, oftewel het oorspronkelijk belegde bedrag. Terwijl je in de tussentijd ook alle rente in je zakken kon steken. Obligaties hebben verschillende vervaldata, variërend van minder dan een jaar tot wel 30 jaar of langer.

Enkele belangrijke begrippen om te onthouden bij obligaties zijn de coupon (de periodieke rentebetaling), de vervaldatum (de dag waarop je, je inleg ontvangt) en de looptijd (de periode waarin je het geld uitleent aan de overheid).

Belangrijke obligatiebegrippen om te onthouden (geen zorgen als je het niet snapt, wordt later duidelijker)

De vervaldatum van een obligatie verwijst naar de periode tot de obligatie verloopt en de eindbetaling plaatsvindt - de actieve levensduur van de obligatie.

De hoofdsom van een obligatie, ook wel nominale waarde genoemd, is het bedrag dat de obligatiehouder volgens de overeenkomst uitbetaald krijgt, exclusief coupons. Gewoonlijk wordt de hoofdsom als een vast bedrag uitbetaald wanneer de obligatie verloopt.

De obligatiekoers bij uitgifte is in theorie gelijk aan de nominale waarde van de obligatie, omdat dit het totale bedrag van de lening vertegenwoordigt. Echter kan de koers van een obligatie na uitgifte, op de markt, aanzienlijk schommelen onder invloed van verschillende factoren.

De coupondatum, of coupondata, is de datum waarop de uitgever van de obligatie de coupon moet uitbetalen. De obligatie vermeldt de coupondata, maar het is gebruikelijk dat coupons jaarlijks, halfjaarlijks, per kwartaal of per maand worden uitbetaald.

De couponrente van een obligatie is de waarde van de couponbetalingen, uitgedrukt als percentage van de hoofdsom van de obligatie. Als bijvoorbeeld de hoofdsom (of nominale waarde) van een obligatie €1000 is en er wordt een jaarlijkse coupon van €50 uitbetaald, dan is de couponrente 5% per jaar. Meestal worden couponrentes op jaarbasis berekend, dus twee betalingen van €25 leveren ook een couponrente van 5% op.

Als je het nu nog niet snapt, wacht maar tot we Latijns spreken.. Wanneer een obligatie een koers heeft die gelijk is aan de nominale waarde, wordt deze als "a pari" beschouwd in vak jargon onder financiële jongens die zich graag op de borst kloppen wanneer ze zo'n term gebruiken. Als de koers daalt onder de nominale waarde, dan spreekt men bij de handel van "disagio". En als de koers boven de nominale waarde stijgt, wordt er gesproken van "agio".

Stapje terug

Laten we het simpeler maken & eerst kijken hoe obligaties worden uitgegeven. Bij het uitgeven van nieuwe obligaties wordt er gesproken van een emissie. Beleggers die interesse hebben om nieuwe obligaties te kopen, kunnen zich hiervoor inschrijven. Het kan gebeuren dat er meer inschrijvingen zijn dan het aantal obligaties dat op de markt komt. dit gebeurt bijna altijd als de rente goed is.

Een obligatielening kenmerkt zich doordat er veel geldverstrekkers zijn. Wanneer een bedrijf of land bijvoorbeeld €2.000.000 wil lenen met behulp van obligaties, kan het kiezen om obligaties van €1.000 uit te geven. De lening wordt dan opgedeeld in 2.000 obligaties van €1.000. Deze obligaties hoeven niet door dezelfde belegger te worden gekocht. Het kan zelfs zo zijn dat 2.000 verschillende mensen elk een obligatie kopen.

Dit maakt het voor het bedrijf gemakkelijker om geld te lenen omdat het gemakkelijker is om verschillende beleggers te vinden die €1.000 willen uitlenen dan één belegger die €2.000.000 wil uitlenen.

Obligaties zijn vrij verhandelbaar op de beurs, waardoor ze door een groot aantal verschillende geldverstrekkers gekocht kunnen worden.

Als de Nederlandse overheid bijvoorbeeld 20.000 obligaties uitgeeft en er 30.000 inschrijvingen zijn, worden de nieuwe obligaties verdeeld onder de beleggers op basis van de hoeveelheid obligaties waarvoor zij zich hebben ingeschreven. Een belegger die zich heeft ingeschreven voor 150 obligaties ontvangt bijvoorbeeld 20.000 / 30.000 x 150 = 100 obligaties.

Als je begrijpt wat hierboven staat, dan begrijp je nu een stuk beter hoe het eraan toegaat.

Dus simpel gezegd...

Net zoals aandelen hebben obligaties een nominale waarde, een marktwaarde en een uitgifteprijs.

De nominale waarde van een obligatie is de waarde die op de obligatie vermeld staat. Bijvoorbeeld, als de Nederlandse overheid een obligatie van €1.000 uitgeeft, dan is €1.000 de nominale waarde.

De marktwaarde is vaak niet hetzelfde als de nominale waarde. Als de markt de Nederlandse overheid als zeer betrouwbaar en kredietwaardig beschouwt, kan de marktwaarde van de obligatie stijgen. Bijvoorbeeld, je zou €1.020 op de markt kunnen betalen voor een staatsobligatie van €1.000. Daardoor kan de rente die je krijgt, lager zijn dan wat er op de coupon staat. Omgekeerd kan de marktwaarde lager zijn dan de nominale waarde. Als de markt de Nederlandse overheid als onbetrouwbaar en onkredietwaardig beschouwt, bijvoorbeeld vanwege een hoge staatsschuld of macro-economische omstandigheden, kan de marktwaarde van de obligatie dalen. In dat geval stijgt het risico van de obligatie. Het kan bijvoorbeeld zijn dat een Nederlandse staatsobligatie van €1.000 voor €980 wordt verhandeld. Je krijgt dan een hogere rente dan op de coupon staat omdat de prijs van de obligatie is gezakt. dit is waar ik naar refereer als ik zeg dat de rente daalt of stijgt. Het reflecteert de risico die beleggers willen nemen op de korte termijn. De FED bepaalt enkel de beleidsrente, de markt bepaalt dus de "echte" rente. Alleen als de markt en de FED ver uit elkaar liggen, is er bloed op de straten.

De uitgifteprijs van een obligatie is de prijs waartegen een obligatie voor het eerst wordt aangeboden op de markt. Net zoals de marktwaarde kan de uitgifteprijs hoger of lager zijn dan de nominale waarde. Bijvoorbeeld, de uitgifteprijs van obligaties kan €1.400 zijn als een bedrijf met veel schulden nieuwe obligaties van €1.500 uitgeeft. De obligatie wordt dan onder pari uitgegeven: de uitgifteprijs is lager dan de nominale waarde. Omgekeerd kan een obligatie ook boven pari worden uitgegeven. Als de rente van een nieuwe obligatie bijvoorbeeld hoger is dan die van bestaande obligaties, zijn de nieuwe obligaties aantrekkelijk voor beleggers. Een nieuwe obligatie met een uitgifteprijs van €1.500 kan dan bijvoorbeeld voor €1.600 worden verkocht (boven pari dus).

Stel je voor dat een obligatie met een nominale waarde van €1.000 en een uitgifteprijs van 104% wordt uitgegeven. De marktwaarde van de obligatie bij uitgifte is dan €1.000 × 1,04 = €1.040. De obligatie wordt dus boven pari uitgegeven. Als een obligatie onder pari wordt uitgegeven, is de uitgifteprijs lager dan 100%. Stel je voor dat een obligatie met een nominale waarde van €1.200 en een uitgifteprijs van 97% wordt uitgegeven. De marktwaarde van de obligatie bij uitgifte is dan €1.200 × 0,97 = €1.164.

Wat zijn de Risico's

Wellicht heb je beleggers horen zeggen dat staatsobligaties risicovrije beleggingen zijn, omdat overheden theoretisch gezien altijd extra geld kunnen drukken om hun schulden af te betalen. Het geld dat je hebt geïnvesteerd, zou je dan terugkrijgen wanneer de obligatie afloopt.

In werkelijkheid is dit echter wat ingewikkelder. Ten eerste zijn overheden niet altijd in staat om extra kapitaal beschikbaar te stellen. En zelfs als ze dat wel kunnen, kunnen ze nog steeds verzuimen om de lening terug te betalen. Je wil dus over het algemeen landen die betrouwbaar zijn. Nederland staat op de lijst van de meest betrouwbare landen en mag dus lekker goedkoop lenen. Italie of Hongarije zijn een stuk minder betrouwbaar en lenen is duur voor ze. Beleggers willen knaken zien voor ze die risico aandurven.

Naast kredietrisico zijn er nog andere valkuilen waar je op moet letten bij staatsobligaties, zoals renterisico, inflatierisico en valutarisico.

Wat is renterisico? Renterisico is het risico dat stijgende rentetarieven leiden tot een daling van de waarde van de obligatie. Dit komt door de invloed van hogere kosten op de "opportunity cost" om een obligatie in bezit te hebben, terwijl elders een beter rendement behaald zou kunnen worden als marktomstandigheden veranderen. Je zag dit bijvoorbeeld bij Sillicon Valleybank. Die hadden obligaties met een lage rente gekocht. En deze moeten verkopen tegen een verlies omdat de marktomstandigheden veranderden. Je kon ergens anders een hogere rente ontvangen en beleggers deden dat dus ook.

Wat is inflatierisico? Inflatierisico is het risico dat stijgende inflatie leidt tot een daling van de waarde van de obligatie. Als het inflatiepercentage hoger wordt dan de couponrente van de obligatie, dan verlies je in reële termen geld op je investering. Hierdoor moeten landen dus ook altijd minimaal net zoveel rente bieden als de inflatie in het land om beleggers aan te trekken.

Wat is valutarisico? Valutarisico bestaat alleen als je een staatsobligatie koopt die uitbetaalt in een andere valuta dan je eigen land. In dat geval kunnen schommelende wisselkoersen een risico vormen. Als je bijvoorbeeld geld leent aan Joe Biden voor 10 jaar tegen een rente van 5%.. en de Amerikaanse dollar verliest 10% van zijn waarde tegen de Euro, dan kun je fluiten naar je centen.

De garantie dat staatsobligaties worden afgelost, berust op de betrouwbaarheid en kredietwaardigheid van de overheid die ze uitgeeft. De risico die je loopt door in landen te investeren is relatief klein maar zeer afhankelijk van het vertrouwen in de economie van die landen en de politieke klimaat. Als je in bedrijfsobligaties investeert, dan is de risico een stuk groter om faillissement.

Welke soorten staatsobligaties zijn er?

De alle vak jargon rond obligaties kan het soms verwarrend zijn omdat elk land zijn eigen termen gebruikt. In de Verenigde Staten worden obligaties bijvoorbeeld "Treasuries" genoemd en zijn er drie hoofdcategorieën op basis van hun looptijd: T-bills die binnen één jaar vervallen, T-notes die één tot tien jaar duren en T-bonds die meer dan tien jaar duren.

Staatsobligaties van het Verenigd Koninkrijk, India en andere landen van het Gemenebest worden daarentegen "gilts" genoemd. De looptijd van een gilt maakt deel uit van de naam, bijvoorbeeld een Britse staatsobligatie met een looptijd van twee jaar wordt aangeduid als een "two-year gilt".

Andere landen gebruiken weer andere benamingen voor hun obligaties. Als je dus obligaties wilt verhandelen van overheden buiten de VS en het VK, is het verstandig om voor elke markt afzonderlijk onderzoek te doen.

Waar kun je obligaties kopen?

Als de gewone man kun je staatsobligaties kopen via alle brokers en banken of beleggingsadviseurs. Staatsobligaties worden verhandeld op de beurs zoals aandelen.

Een andere manier om in staatsobligaties te beleggen is via beleggingsfondsen. Door de aankoop van participaties in een beleggingsfonds kun je indirect beleggen in Nederlands overheidspapier. Is vaak wel duurder!

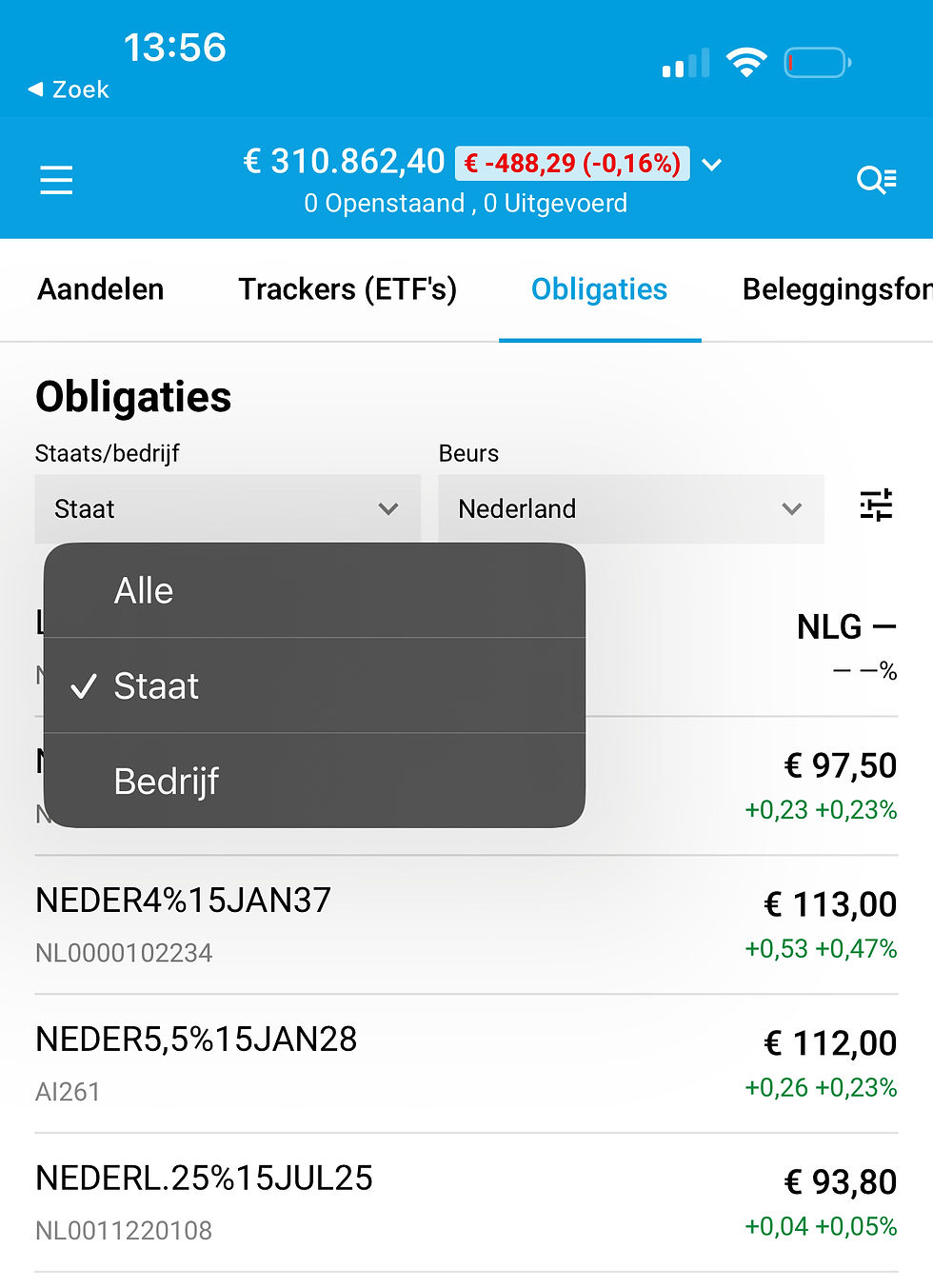

Zelf gebruik ik natuurlijk Degiro.. dit is geen betaalde reclame, ik heb geen samenwerking met ze! Ik lever hier altijd onafhankelijke informatie aan je! Enige wat je terug kunt doen is lid worden van onze gave community! Daarmee support je ook meteen onafhankelijke informatie!

Wat je hierboven ziet zijn Nederlandse obligaties. je ziet dat je ook bedrijfsobligaties kunt kopen. De namen verklappen dat het om een Nederlandse staatsobligatie gaat die bijvoorbeeld 5.5% rente betaalt tot 15 Januari 2028. Als je nu zelf aan de slag gaat en ze opzoekt dan zul je met hulp van dit artikel er zeker uit komen!

Zo niet, laat hieronder je vragen achter in de comments. Ik beantwoord ze voor je. Ga niet vragen stellen via allerlei kanalen, dat is on overzichtelijk. De comments zitten hier om een reden!

Voor wie zijn obligaties interessant?

Obligaties zijn een geschikte belegging voor beleggers die tevreden zijn met een vooraf bekend rendement, op voorwaarde dat ze bereid zijn de obligatie tot het einde van de looptijd in hun portefeuille te houden. Ze zijn vooral interessant voor beleggers die op zoek zijn naar meer rendement op hun spaargeld, maar niet het risico willen nemen dat gepaard gaat met beleggen in aandelen.

Voor grote vermogens is het ook handig om te diversifiëren en een stabiele kern in je portefeuille te bouwen als je je vaak zorgen maakt over volatiliteit. Pensioen fondsen zijn wettelijk verplicht om een percentage obligaties te kopen. Er zijn ook model portefeuilles die 60% uit aandelen bestaan en 40% uit obligaties. De bedoeling is dat dit een stabiele portefeuille is die je in slechte tijden kunt raadplegen door obligaties te verkopen omdat deze stabiel blijven en aandelen ermee te kopen die een stuk lager zullen staan in die tijd. Als je daar een blog over wil lezen, laat het in de comments weten!

Het is echter belangrijk om te onthouden dat obligaties ook risico's met zich meebrengen, net als elke andere vorm van beleggen. De uitgevende partij, of het nu een bedrijf of overheid is, kan in de problemen komen of zelfs failliet gaan. In dat geval kan je investering minder waard worden of zelfs zijn gehele waarde verliezen.

😀

Iets meer kennis nu over staatsobligaties. Is de giveaway al bekend gemaakt?

Chatgpt hulp?

Het risico en de risico's. Goed en praktisch stuk!

Krijg zo’n flashback naar Management en Organisatie van de middelbare school